資産運用について、どのようなイメージを持っているでしょうか。

資金運用によって大きな資金形成に成功している人の話を聞いたことがある人もいるでしょう。しかし、逆に資金運用で失敗して大損をしたという話を耳にして恐ろしいものだと考えている人もいるかもしれません。

資金運用は正しく行えば、きっと資産形成につながります。この記事では資産運用の3つの基本について詳しく解説するので、正しい理解をしてから資産運用に取り組みましょう。

資産運用の必要性

最初に、現在ではもはや資金運用が不可欠な時代になっているということをお伝えしておきましょう。

最初に、現在ではもはや資金運用が不可欠な時代になっているということをお伝えしておきましょう。

日本政府も「貯蓄から投資へ」のスローガンを打ち出しています。2001年に出されたこのスローガンは、お金を金融機関にただ預けておくのではなく、そのお金を元手にして増やす取り組みを個人も行っていく必要があることを意味しています。

政府がこのように資産運用の必要性を明確に発信したのはなぜなのかを、様々な角度から考えてみましょう。

預貯金だけでお金は増えない

「貯蓄から投資へ」の貯蓄の代表例が預貯金です。現代の日本では、もう預貯金だけではお金が増えなくなってしまっているというのが、投資による資金運用が推進されている理由です。

かつて日本には、銀行にお金を預けておけば自然に増えていく夢のような時代がありました。これは1980年代末期から1990年代初頭のバブル期のことで、普通預金の金利が平均約6%もあったため、ただ銀行にお金を預けておくだけで10年間で2倍近くまで増やすことができたのです。

しかし、バブルが崩壊してからは低金利政策が進められ、現在では普通預金の金利は大抵の銀行で0.001%になっています。100万円を1年間預けたとしても、たったの10円にしかなりません。

さらにインフレによる物価上昇の傾向もあることから、貨幣価値は下がっています。預貯金では資産としての価値は低下していくとすら考えられるのが現状です。

このような低金利時代でも貴重な資産を無駄にせずに増やしていくためには、資産運用をする必要があります。バブル期とは考え方を抜本的に変えなければならない時代になっているのです。

公的年金はあてにできない

もう一つ、資産運用の目的として「老後の生活を豊かにできるように資金形成をしたい」というのが挙げられます。

「老後の生活は公的年金が支えてくれるから大丈夫」だと考えられていたのも今は昔、現在では老後資金のための資金運用が必要だと考えられるようになっています。公的年金だけでは老後の生活資金が不足してしまう可能性が高いのです。

厚生労働省が公表している「令和元年簡易生命表」によると、日本人の平均寿命は男性で81.41歳、女性で87.45歳となっていて、前年よりも延びています。長寿化が進む一方、少子化が加速している影響で、年金制度を代表とする社会保障制度があてにできない状況が生まれています。

そうした不安が広がる中で、2019年には『老後2000万円問題』を誰もが認識するようになりました。金融庁が公表した金融審議会の報告書で「老後の30年間で2000万円が必要」とする内容があったことがメディアで取り上げられて話題になり、年金だけでは生活できないという理解を広めることに直結したのです。

現役世代から集めたお金で年金世代を支える「賦課方式」を取っている日本の公的年金制度では、少子高齢化によって現役世代の割合が減少すると、現役世代の保険料負担が大きくするか年金の給付額を減らさざるを得ません。老後は現役世代が支えてくれるから安心だとは、もはや現実的には考えられなくなっています。

お金は自分で増やす時代へ

政府の掲げる「貯蓄から投資へ」の考え方は若い世代にとっては特に重要になっています。若い世代からすれば年金生活はまだ遥か先の話ですが、近い将来にも様々な支出のタイミングがやってくるでしょう。

お金のかかるライフイベントとしては、結婚や出産、子供の養育費や親の介護費など、様々なものがあります。その際に本当に必要な資金を用意できるでしょうか。

ここで結婚を例に取って、どのくらいの費用がかかるのかを考えてみましょう。

「ゼクシィ結婚トレンド調査2018」によると、挙式・披露宴にかかる費用は全国平均で357万円となっています。これだけでも結婚するまでに貯めるのは大変ですが、ほかにも新婚旅行に行ったり、婚約指輪を作ったりする必要もありますし、新生活を始めるための準備費用もかかります。このような費用を合わせると、全国平均で538万円が必要になるというのが調査結果からわかります。

- 挙式・披露宴にかかる費用:357万円

- 新婚旅行などの式後にかかる費用:73万円

- 婚約指輪にかかる費用:36万円

- 新居など新生活にかかる費用:72万円

貯金ではお金が増えない時代になり、公的年金も足しにはなったとしてもあてにはなりません。これから予想されるライフイベントに合わせて、必要な資金を用意できるようにお金を作っていかなければならないでしょう。そのために必要なのが資金運用なのです。

資産運用の基本は「長期・積立・分散」

資金運用の必要性が理解できたら、今後の資金運用をどのような考え方で行うべきかを考えてみるのが大切です。

資金運用の必要性が理解できたら、今後の資金運用をどのような考え方で行うべきかを考えてみるのが大切です。

資産運用は「長期・積立・分散」の3つが基本として知られています。この長期投資・積立投資・分散投資の意味について簡単に理解しておきましょう。

- 長期投資

長期投資とは長い投資期間を設けて行う投資方法です。1日や数週間、数ヶ月といった単位ではなく、数年以上、できれば20年以上の投資を指します。 - 積立投資

積立投資とは資金を毎月一定額ずつ投じていく投資方法です。まとまったお金が集まってから毎月の収入から少しずつ資金を工面して投資をします。 - 分散投資

分散投資とは投資先を一つに限らずに複数に資金を分散する投資方法です。日本国内はもちろん、世界中の様々な資産に対して分散させるのが資金運用では望ましい方法です。

この3つの資産運用の基本は資金が10万円でも10兆円でも違いはありません。日本の金融庁も2016年9月に発表した「平成27年事務年度 金融レポート」で、投資対象と投資時期の分散を行うことで中長期的に安定的なリターンを実現することが可能と述べています。

日本だけでなく世界的に知られているグローバルスタンダードな考え方なので、しっかりと覚えておきましょう。

長期投資のメリット

資産運用の基本の一つめに挙げた長期投資は、短期投資とよく対比される投資方法で、一般的には数年以上の期間をかける投資です。

資産運用の基本の一つめに挙げた長期投資は、短期投資とよく対比される投資方法で、一般的には数年以上の期間をかける投資です。

株式などの売買を繰り返していくのではなく、資金を投入した後は配当金などを受け取って利益を得るのが典型的な方法です。長い期間をかけて値上がりした有価証券を最終的に売却して、大きな資産形成につなげることもできます。

資産運用をする上でこのような長期投資を行うと、どのようなメリットがあるのでしょうか。

続けることで収益が安定

長期投資のメリットは、長い期間をかけて投資することで安定的な収益が期待できる点にあります。

一般的に、株式市場や為替市場などの金融市場では、取引される資産の価格がいつ上下動するかを予測するのは困難です。株式投資やFX投資のデイトレーダーが数日や一週間といったわずかな期間で利益を上げていることもありますが、どちらの市場も短時間で大きく変動することは珍しくありません。

価格変動を高い確度で予測することができれば、短期取引でも安定した収益を得られるでしょう。しかし、実際には社会情勢の変化や他の金融市場の動きなどの様々な要因によって変動を起こすので、正確性の高い予測は極めて難しいのが事実です。

しかし、短期的には価格の上昇も下落も激しく起こっている市場でも、長期的に見てみると推移が比較的安定してきます。

過去に遡って株価の値動きを10年~20年単位で見てみると価格が着実に上昇してきた、下落してきたという様子が見て取れるケースが多いでしょう。ずっと横ばいのまま10年以上続いてきた場合もあるかもしれません。微視的に見ると大きな変動をしていても、大局的に見れば安定した上昇傾向や下降傾向という様子がはっきりとするのです。

このような視点の違いによって、市場の見え方も変わります。短期的には不安定であったとしても、投資先を厳選して10年~20年単位の長期投資をすれば収益が安定化されると考えられるのです。

複利効果が大きな味方に

長期投資では複利効果を生かした資産形成が可能なのがメリットです。

複利効果とは、運用によって得られた利益をさらに投資に利用することで利益が増大する効果を指します。投資によって生まれた利益に対して利益が付くので、投資期間が長くなればなるほど利益が飛躍的に大きくなるのが基本的な仕組みです。

複利効果については具体的な試算をしてみると理解しやすくなります。

例えば、100万円の元金を5%の利回りで運用することを想定してみましょう。1年目には100万円の5%にあたる5万円の利息を得られます。この利息を再投資して運用するので、2年目になると105万円の5%である5万2,500円が手に入ります。3年目になれば110万2,500円に対する利息を得られるという風に年々金額が増えていきます。

これを元利の合計額で考えると10年後には163万円、20年後には265万円、そして30年後には432万円にもなるのです。

また、100万円を200万円にしようと考えた時、単利運用の場合には20年かかるのに対して複利運用なら15年間あれば同じ資金形成が可能です。複利効果を利用すると資金形成を加速させることができ、効率的と言えます。

投資の神様も複利効果で大成功

”投資の神様”ウォーレンバフェットも複利効果を味方にした長期投資によって莫大な資産を手に入れるのに成功しています。複利効果の恩恵を受けて長い目で投資をすることが、最終的には大きな資金形成につながると考えられるのです。

積立投資のメリット

資産運用の基本の二つめに挙げられる積立投資は、一定期間ごとに資金を追加投入していく投資方法です。

資産運用の基本の二つめに挙げられる積立投資は、一定期間ごとに資金を追加投入していく投資方法です。

最初にまとまったお金がなくとも投資を始めることが可能で、給与や口座の残高から直接投資に資金を移動できるようにする仕組みを利用することもできます。少ない資金でも毎月少しずつ足していき、最終的には大きな資金を運用できるようになるのが特徴です。

資産運用で積立投資をするのには、どのようなメリットがあるのでしょうか。

感情に振り回されることなく資金を積み上げていける

積立投資は淡々と積み立てていくだけで資金を増やせるので、感情に振り回されるリスクが低いのがメリットです。

投資をするときにはどうしても「損をしたくない」「得をしたい」という気持ちが強く働いてしまいます。それが感情的なものだった場合には投資で失敗するリスクが高まるのです。

損をしないようにするのは日常的なことだと思う人もいるでしょう。普段の生活では、多くの人がセール品の買い溜めをしたり、値上がりしている商品の購入を避けたり、価格比較をして安い店舗で購入したりしています。

しかし、このような視点が投資でうまく働くとは限らないので注意が必要です。

例えば、値上がりを起こしたときにはこれからもっと上がるかもしれないと思う人も多いでしょう。その期待の心理から割高なタイミングで買ってしまって、値下がりを起こすこともあります。一方、値下がりを起こすともっと下がるかもしれないと考える人もいるはずです。その不安の心理から割安なタイミングで売ってしまう場合もあります。

このように、値動きに心を乱されてしまうと冷静な判断ができなくなり、誤った判断で投資してしまいがちです。

積立投資は一定以上の期間、一定の間隔で同じ金額の資金を投入していく仕組みです。値上がりや値下がりが起こったとしても動じることなく、いつも中長期的な視野で物事を考えられるようになります。そのため、積立投資なら感情の動きが原因で失敗するような心配があまりないのです。

為替変動リスクもコントロールできる

海外資産への投資をする場合に、為替変動リスクをコントロールできるのも積立投資のメリットの一つです。

アメリカなどの海外の株や債券などを投資先に組み入れた場合に問題になるのが為替変動ですが、この変動によって資産価値が大きく左右されることになります。

円高が進んだときには、円建てで保有している資産の価値は目減りすることになります。しかし、日本円の通貨価値は高くなっているので、円高のときには海外資産を割安で購入できるチャンスです。円高が進んだタイミングで海外の株や債券に投資すれば、資産形成を加速できる可能性があります。

一方、円安になったときには円建ての資産価値が高くなっているように見えます。これを好機と考えて追加投資をする投資家もいますが、本当に正しい運用方法なのかどうかはよく考える必要があるでしょう。円安のときには海外資産を割高で買うことになってしまうからです。

積立投資では、このような点で悩む必要がありません。円高のときには割安で、円安のときには割高で、淡々と追加投資をしていく仕組みだからです。タイミングを見誤っていないかと不安になる必要もなく、平均的な水準の価格で着実に資産運用を進められます。

為替変動リスクを平均化することで、値動きに一喜一憂する必要なく確実性の高い資金形成ができるのが積立投資の魅力です。

分散投資のメリット

資産運用における三つめの基本となる分散投資は、投資対象を複数に分けて投資する方法です。

資産運用における三つめの基本となる分散投資は、投資対象を複数に分けて投資する方法です。

資金の投入先の分け方には、投資対象の種類を変えたり、投資先を違う国にしたりするなど多種多様な方法があります。類似の投資対象に時期をずらして投資をするという時間軸で分散させる方法も選ぶことが可能です。

分散投資をするには複数の投資先を選ぶ必要があるので大変そうに思うかもしれません。資産運用で分散投資をするのメリットは何なのでしょうか。

投資対象の分散でリスクを分散

分散投資のメリットはリスクを分散させられることだとよく知られています。

「卵は一つの籠に盛るな」という格言を聞いたことがある人もいるでしょう。これは投資におけるリスク分散の重要性を示す格言として投資家の間ではよく知られています。

卵は一つの籠に盛るな

同じ籠に卵を乗せていると、その籠を落としてしまったときには見事に全部割れてしまうリスクがあります。しかし、複数の籠に入れておけば、たとえ籠を1つ落としたとしても残りは無事です。このような考え方が分散投資の基本になります。

この点をもう少し掘り下げてみましょう。分散には以下の4つの考え方があって、自由に組み合わせて分散投資をすることが可能です。

- 地域の分散

- 資産の種類の分散

- 通貨の分散

- 時間の分散

地域の分散としては、日本国内と海外、先進国と新興国といった分け方が典型的です。資産の種類の分散とは株式、債券、金といった投資先の分類で分ける方法です。

通貨の分散は日本円やアメリカドルなどの通貨そのものも指しますが、資産が円建てかドル建てかといった点も考慮して分散させるのが基本になります。時間の分散については詳しくは後述しますが、今、1ヶ月後、1年後といった形で投資のタイミングをずらすことを意味します。

このような4つの考え方のうち、1~3については投資をする段階で同時に考慮して振り分けることになります。異なる値動きをする資産に分散させることでリスクが軽減され、安定的な資金運用ができるのが特徴です。

時間分散で投資リスクを軽減

上述の4つの分散方法のうち、時間の分散については投資するタイミングを変えるのが特徴です。時間分散をするメリットは投資リスクを軽減できることです。

価格が変動する株や金融商品を、時期を分けて定期的に、しかも常に一定額の資金で積み立てる投資方法は「ドルコスト平均法」と呼ばれています。「つみたてNISA」や「iDeCo」のように定額で自動的に積み立てる方法は、同じ金額の資金を投入するタイミングをずらして投資するので、ドルコスト平均法に該当します。

つみたてNISAは「ほったらかし投資」と呼ばれることもあるほど手間がかかりません。投入する金額も資金を投じるタイミングも、全て決まっているからです。

タイミング(毎月月末とか)と1回に投資する金額を最初に決定したら、あとは機械的に資金を積立投資していくのがドルコスト平均法です。株や金融商品の価格が高い時の購入単位は少なくなり、価格が低い時の購入単位は多くなるのが特徴です。

ドルコスト平均法のこの特徴によって、長期的に株や金融商品の価格変動リスク、ひいては投資リスクを低減できます。

長期・積立・分散投資で期待できる効果

長期投資、積立投資、分散投資のそれぞれのメリットがわかったとしても、本当にこれらの基本に従って資産運用をすれば資産形成ができるのかが疑問だという人もいるでしょう。

ここでは長期・積立・分散投資をしたときにどのような効果が得られるかを実績に基づいて考察します。

金融庁から発表されている「つみたてNISA」に関するデータから考えると、この3つの基本を押さえて投資をしたときに期待される効果がわかります。

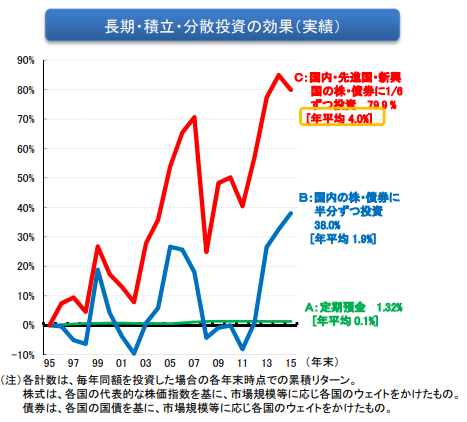

①長期・積立・分散投資の効果(実績)

金融庁発表の資料には、次のようなグラフが掲載されています。

緑のグラフが定期預金のみによる運用、青が国内の株と債券に半々で投資する運用、赤のグラフが国内・先進国・新興国の株と債券に均等6分割で投資した場合の実績です。

年平均の利回りでは定期預金のみでは0.1%なのに対し、国内で投資をした場合には1.9%、海外にも投資した場合には4.0%と大きな差が生じています。実際に得られた利益についても20年間で比較すると、定期預金のみでは1.32%、国内での投資では38.0%、海外も含めた投資では79.9%です。

このように実績で比較すると長期・積立・分散投資をすると資産形成にもたらす結果が大きく変わることがわかります。

定期預金への積み立ては一切お金が減ることはないのは魅力ですが、増えることもほとんどありません。投資をした場合を見てみると、国内のみを投資対象とした場合にはマイナスになっていることもあります。

しかし、20年後を見れば堅実に増えているのが見て取れるでしょう。分散先を増やして世界も含めた投資をした場合にはマイナスになっていることすらありません。資金運用における長期・積立・分散投資の効果は実績で見ると明らかにわかります。

②国内外の株式・債券に分散投資した場合の収益率

国内外の株と債券に投資をしたときの収益率の実績について、もう少し詳しく見てみましょう。保有期間が5年間の場合と20年の場合に収益率の分布を比較してみると、大きな違いが見られます。

5年間の投資では運用成績に大きなばらつきが見られ、10%強の割合で元本割れを起こしているのがわかります。しかし、20年にわたって運用した場合には収益率のばらつきが小さくなって2%~8%の間に収束しています。元本割れを起こしているケースもなく、資産形成に成功していることがわかるのがこの結果です。

5年程度の保有期間の場合には投資をスタートしたタイミングから好景気に向かっていき、投資先の実績も良ければ利益が14%近くなるケースもあるのは確かです。しかし、景気が低迷するタイミングで投資をしてしまったケースなどでは-8%もの損失になるリスクもあります。

長期・積立・分散の投資はこのようなリスクを減らせる資産運用なのです。

資産運用に利用できる金融商品

ここまでは漠然と資金運用という形で話をしてきましたが、実際に資金運用をしようとしたときには金融商品を選ばなければなりません。

では、長期・積立・分散投資による資産運用に利用できる金融商品にはどのようなものがあるのでしょうか。ここでは資産運用で有効活用可能な金融商品をわかりやすく紹介します。

資産運用ではバランスよく資産を分散させるのが重要なので、以下に挙げる代表的な金融商品について特徴を正しく把握しておきましょう。

預貯金

預貯金は銀行などの金融機関の口座にお金を預けておく方法で、金額に応じて毎年利息を受け取ることができます。

これまで述べてきたように、現在は低金利政策が進められているため預貯金はあまり資産を増やすことに直結しませんが、広い意味では資金運用です。かつて高金利だった頃には資金形成にも活用可能な金融商品の1つだったことも考慮すると、時勢によっては資産運用に活用できる候補です。

預貯金は元本保証の資産運用なのが魅力で、運用により資金が目減りするリスクはほとんどありません。銀行が倒産した場合でも預金保険制度があるので1000万円までの元本と利息は保証されます。

ただし、1000万円を超えている場合には、銀行が経営破綻を起こしたときなどに損失になるリスクがあるのは念頭に置いておきましょう。

また、普通預金であれば現金をいつでも出し入れできるというメリットがありますが、金利は0.001%が一般的です。一度預けてしまうと満期まで取り出せないのが原則になっている定期預金でもせいぜい0.1%~0.3%程度になっています。

預貯金ではリターンは期待できないので、貯蓄として本当に失ってはならない生活費などの必要なお金を預けておくのに適しています。

債券

債券とは国や地方自治体、企業などがお金を借りるために発行している「借用証書」のようなものです。

債券投資では、債権を購入することで国や企業にお金を貸し付けることになります。一般の人が銀行や消費者金融などからお金を借りるときと同様に、債券を発行していた企業は債権者に対して利子を支払わなければなりません。債券投資をすると、一定期間ごとに貸付金額に応じた利息を受け取ることで利益を得られます。

また、債券には満期が定められています。満期になったとき、貸付先は元本の返済をする義務があるので、額面通りに全額が手元に戻ってくるのが原則です。この観点では債券は預貯金と同様に元本保証のローリスクな投資と考えることができます。

ただ、預貯金で銀行が倒産すると元本が保証されないのと同様に、債券の場合にも貸付先の企業が経営破綻を起こした場合には元本が保証されるわけではないので注意しましょう。

また、債券の額面は変わらないですが、価値は変動していきます。一般的には債権の価格と金利には相関があり、金利上昇によって債権の価格が下がり、金利が下落すると債権の価格は上がります。満期を待たずに債権を売却するときには額面通りの現金に戻るとは限らず、時価に左右されるので注意が必要です。

不動産

不動産投資はアパートやマンションなどの不動産に投資をして利益を得る方法です。自分が住む目的ではなく、資産運用として収益を得るために不動産を活用するのが不動産投資の特徴です。

よく注目されているのはマンションを購入して、部屋を第三者に貸し出すことにより家賃収入を得る不動産投資です。不動産はマンションに限る必要はなく、一軒家やオフィスビル、駐車場や土地そのものなども投資に用いられています。

また、賃料による収入を得るだけでなく、不動産投資では最終的に運用してきた不動産を売却することで利益を得られるのも特徴です。

ただ、購入価格と売却価格の差額がそのまま利益になるわけではなく、売買の際にかかる手数料などの費用の負担をしなければなりません。建物は経年劣化によって価値が年々下がってしまうため、売却益による不動産投資で利益を得るには地価が大幅に上がる土地を選んで運用するのが基本になります。

不動産投資で賃貸経営をすれば比較的安定した運用利益を見込めます。しかし、空室リスクや家賃相場の下落リスク、災害リスクなどもあるので、決してリスクが低い投資ではありません。経営のために労力も費用もかかるという点にも留意して取り組む必要がある資産運用の方法です。

株式

株式は株式会社が発行している有価証券で、証券会社を通じて売買を行える仕組みになっています。

株式は事業が事業資金を調達する手段の一つで、株式を保有している人は株主になります。株式の発行によって調達した資金は資本金の一部になるため、株主になると企業の資本金の一部を持つことを意味します。持ち株数に応じて様々な権利を付与され、投資先企業の事業にもかかわりを持つことが可能です。

株式投資によるリターンは値上がり益(キャピタルゲイン)と配当(インカムゲイン)の2種類があります。

購入した株式の株価が上がったときに売却して得られる利益です。株価が下落したとき手放すことになると損失を生むことになります。

配当(インカムゲイン)

株式を保有しているときに得られるリターンで配当金や株主優待が代表的なものです。企業が利益を生み出していれば充実した内容の配当を受け取れます。

株式は金融商品の中でもハイリスクと言われていて、資産形成に失敗している例も多々あります。しかし、株価は長期的な視野でみると上昇を続けていることから、長期投資によってリターンを得るのに適している金融商品です。

ただし、成長性のある企業を見つけ出さなければ長期的に利益を獲得し続けるのは難しい点には留意しておきましょう。

コモディティ

コモディティ(Commodity)は一般的に「商品」を意味しており、コモディティ投資とは商品への投資を指します。

金・銀・プラチナなどの貴金属、原油、小麦やコーヒー豆などの農産物などが代表例で、その価格変動に着目する金融商品です。価格が低いときに買い、高いときに売ることで売買の差額よって利益を得るのが基本的な仕組みとなっています。

コモディティは様々な要因によって価格を起こすのが特徴です。需要供給のバランスによる影響は大きく、生産量が低下したり、消費の傾向が強まったりすると大きく価格が動くことがあります。

天候や気候の変化による生産量の変動、それに伴う在庫量の変化なども価格に影響する要素です。さらに、為替レートによって価格が動くため、為替変動リスクを抱える点にも注意しなければならない金融商品です。

コモディティの中でも、金は「安全資産」と呼ばれていて、多くの投資家が注目しています。株式市場が不安定になった際に値上がりを起こすという特徴があるため、株式投資と並行して投資するとリスクヘッジが可能です。

価格変動を予測しづらいのでリスクは高いですが、分散投資でうまく生かせる可能性は十分にあります。

外貨

外貨はアメリカのドル、欧州連合(EU)のユーロ、オーストラリアのドルなどの外国通貨を利用する資産運用です。為替レートの影響を直接受けるのでリスクが高いものの、リターンも期待できることからよく注目されています。

代表的な外貨投資としては外貨預金とFX(外国為替証拠金取引)が挙げられます。

外貨預金

外貨預金は日本の預金と基本的には同じ考え方で、外貨建てにして現金を預けることにより利息による利益を得る仕組みの金融商品です。低金利政策の日本に比べると高金利の国が多いので、日本の定期預金に比べると高い金利で預金できます。

FX(外国為替証拠金取引)

FXは為替レートの変動を生かした金融商品で、異なる通貨の売買によって利益の獲得を目指すのが特徴です。つまり、割安で買った通貨を割高のときに売って利益を出します。

外貨預金は日本の預貯金と同じで元本保証になっているのは魅力ですが、為替変動リスクを負うので貨幣価値が下がると日本円にしたときには元本を割ることもあります。

FXはレバレッジをかけられるので少額でも大きな取引が可能です。ただ、取引に失敗したときの損失も大きくなるため、口座に入れた証拠金以上の損金が出て資産を大きく減らすリスクもあるので注意が必要です。

投資初心者が長期・積立・分散を考えるなら

長期・積立・分散の資産運用をしていくにあたって、資金をどの金融商品にいくら投入するのが良いかがわからずに困ってしまう人もいるでしょう。

初心者のうちは資金の投入先を選ぶだけでも大変になりがちですが、投資信託(ファンド)ならその負担を軽減できることが知られています。

積立・分散投資をするのには適している方法なので、投資信託についてここで理解しておきましょう。何が今まで紹介してきた金融商品と異なっているのでしょうか。

投資信託とは

投資信託(ファンド)とは、投資家から集めた資金を運用会社が様々な金融商品に投資・運用を行う方式の金融商品です。

「販売会社(銀行や証券会社など)」「運用会社(委託会社)」「信託銀行(受託会社)」によって資金の運用と管理が行われる仕組みになっていて、投資家は投資した金額に応じて運用成果の分配を受け取れます。

投資信託では株式や債券、不動産やコモディティなどの中から一つもしくは複数に投資しています。多くの投資家から大きな資金を集めて運用するので、幅広い投資先に資金を分散させられるのが特徴です。

投資信託で投資対象を決定するのは運用会社です。運用方針を定めて投資家を募集し、実際に集まった資金の分配の仕方などを決めます。実際に売買を行うのは信託銀行で、運用会社の指示を受けて金融商品の取引をします。投資家から集めた資金を管理しているのも信託銀行です。

投資家にとって窓口になるのが販売会社で、商品の案内や購入手続きをする他、分配金や償還金の受け取りも販売会社を通じて行うことになります。

投資信託のメリット

投資信託には主に4つのメリットがあります。

- 少額でも資産運用が可能

投資信託は、少額からでも資金運用を始めることが可能です。株式や債券などを買うには数十万円程度のまとまった資金が必要な場合がほとんどですが、投資信託は1万円くらいから始められます。少額で始められると投資の開始時期を早めやすいため、長期投資をしやすいのもメリットです。 - 自動的に分散投資できる

投資信託を行うことで、自然に分散投資が行えます。個人投資家が分散投資をしようとすると多くの資金を用意して投資先を比較検討しなければなりません。しかし、投資信託なら多くの投資家から資金を集めて、運用方針に従って複数の投資先に分配してくれるので、資金不足や投資先を検討する労力が軽減されます。 - 専門家による運用

投資信託では、運用会社に所属する豊富な知識や経験を持つ専門家が運用します。分散投資をするには様々な金融商品について熟知しなければならず、利益を上げるためには売買のタイミングを見計らう必要も生じます。その負担を一切専門家に任せられるので資金運用の負担が小さくなります。 - 透明性が高い

投資信託では、取引価格である基準価額が原則として毎日公表されていて、資産価値や値動きの様子がわかりやすいのが特徴です。監査法人などによって決算ごとに監査を受けている点でも、透明性が高くて安心です。

投資信託の運用方法

投資信託は運用方法に「アクティブ運用」と「パッシブ運用」の2種類があるので、違いを確認しておきましょう。

投資信託は運用方法に「アクティブ運用」と「パッシブ運用」の2種類があるので、違いを確認しておきましょう。

アクティブ運用は「目標とする指数を上回る運用成果を目指す」運用方法です。日本株式を投資対象とする場合には日本の株価指数を目標にするのが一般的です。そして、成長を期待できる企業や企業価値に対して割安な株価の企業に投資する方針を立てます。

運用会社では調査担当者が個々の会社、運用担当者が市場の分析を行うなど、多面的な情報の取得と分析によって指数を超える独自の方針を立ててアクティブ運用を実行しています。その運用成績によって基準価額の値動きが大きく変わる性質があり、運用会社の実力が問われることになります。

一方、パッシブ運用は「指標を決めてその市場の平均的なリターンを追求する」運用方法です。パッシブ運用として典型的なのがインデックスファンドです。インデックスファンドは特定のインデックスに連動するような運用成績を目指すのが特徴で、インデックスの動きがほぼそのまま運用成績に反映されます。

インデックスとは「市場のものさし」で、日本株の日経平均株価やTOPIX、米国株のNYダウやS&P500などを指します。市場全体または特定の銘柄グループの値動きを一つの値に計算したもので、全体としての相場の動向を理解するのに役に立つ指標です。

投資信託なら何を買うべきか

投資に慣れていない初心者には投資信託は取り組みやすく、資金が少なくてもすぐに運用を開始できる魅力があります。投資信託で資産運用をしていきたいと考えた場合には、何を買うべきなのでしょうか。

まだあまり知識がない初心者なら「S&P500」を指標とするインデックスファンドがおすすめです。

S&P500は米国でNTダウと合わせてよく用いられている株価指数です。S&Pダウ・ジョーンズ・インデックス社が米国を代表とする大型株500銘柄から分析して提供しています。

S&P500が初心者におすすめなのは、長期にわたって指数が右肩上がりで推移しているからです。

微視的に見るとS&P500は上下動を繰り返していて、2001年の同時多発テロや2008年のリーマンショックなどの経済不安の際には下落しているのも確かです。しかし、度重なる危機があったにもかかわらず、米国経済は持ち返してさらに成長を続けています。

さらに、S&P500はApple社やMicrosoft社などのグローバルにサービスが浸透している企業が構成しています。世界市場で成功してきている成長性のある企業から成ることから、S&P500を指標としているインデックスファンドなら安心して運用できるでしょう。

ウォーレンバフェットも、プロではない個人投資家に向けてS&P500に連動する低コストのインデックスファンドに投資することを推奨すると述べています。

ウォーレンバフェットの言葉

『プロではない投資家の目的はパフォーマンスの良い銘柄を選ぶことではないし、それを実際にすることは本人にもその助言者にも難しいだろう。むしろ大切な目的は概してうまくいきそうなビジネスに横断的に投資することだ。S&P500に連動する低コストのインデックスファンドに投資することによりこの目的は達成できるだろう』

成功性の高いビジネスに横断的に投資するのに等しいので、投資信託ならS&P500を指標とするインデックスファンドを選ぶのが賢明な判断です。

投資信託に潜むリスクとコスト

「投資信託なら投資のプロに運用してもらえるから安心でリスクが低い」と思う人もいるかもしれません。しかし、投資信託は投資知識が少ない人でも取り組みやすいだけで、リスクが低いわけではないので注意しましょう。

どれだけ優秀なプロでも市場相場を100%の確度で読み解けるわけではありません。市場で相場が暴落すれば純資産も大きく目減りする可能性があり、期待したような運用成績を達成できないリスクはあります。

債券が組み込んである場合には金利変動リスクがあり、政策金利で大きな動きがあると利回りへの影響も大きいでしょう。また、海外の金融資産を運用している投資信託では為替変動の影響を受けるのでリスクが高くなります。S&P500も米国株式なので為替レートの影響を受ける点には留意が必要です。

また、投資信託は他の投資方法に比べて手数料が高い点にも気を付けなければなりません。投資信託では運用会社だけでなく販売会社と信託銀行も関わっているのが原因です。運用コストが高いと運用成績が下がるので注意しましょう。

日本株への投資だけで資産運用をするには

海外を投資対象に含めた場合、為替変動リスクの影響を大きく受けることになることを考えると、資産運用は日本株への投資だけで行いたいと考える人もいるかもしれません。

もちろん、日本株だけでも資産運用は可能です。 日本株で効率よく運用するには、長期・積立・分散を基本として、分散の仕方を工夫するのが重要になります。

長期的に見て高い成長性が期待できる企業を投資先として選ぶのは必須です。日本株は日本の経済状況の影響を受けやすいものの、国内にいれば情報を得やすいので比較的対応が難しくありません。証券会社へ毎月一定額を入れて運用額を増やしていけば、積立投資による複利効果を得られるでしょう。

そして、分散の方針として様々なテーマを持った成長株(グロース株)と、業績が安定していて株価は割安な株(バリュー株)に資金を分散して投資していくことが大切です。これから日本で成長していく企業を幅広い分野から選び出すことでリスクを分散させて、安定した利益を生み出せるようになります。 このように、分散の仕方にさえ注意すれば長期・積立・分散の投資を日本株だけでも実現できます。

運用による利益をずっと得ていくためには、本当に安定した成長を遂げていく企業の株を選び出すのが大切です。最初に時間をかけて投資先を厳選すれば、これから日本の経済発展を支える企業が成長するとともに、自信の資産も増えていくでしょう。

日本株だけで資産運用をしてみたいと思って成長株・グロース株を探してみても、どの銘柄にしたら良いかわからずに迷ってしまうこともあります。資産配分をどうすべきか判断できずに途方に暮れてしまうときもあるでしょう。そんなときには、専門家に意見を聞いてみると道を切り開くことができます。

ウェルスパス投資顧問では、資産運用のプロが選び出した期待値の高いグロース株やバリュー株の情報をお届けしています。これを機会に無料メルマガで確認してみてはいかがでしょうか。

まとめ

資産運用の基本は長期・積立・分散の投資です。

資産運用の基本は長期・積立・分散の投資です。

20年程度の長期的な運用をするのを前提として考え、毎月一定額の積み立てていき、分散投資をすればきっと資産形成を実現できます。

現代社会はもはや自分でお金を作って老後の生活資金も確保しなければならない状況になっています。長期投資をするには早い段階で始めるのが大切です。

本当に成長を続けていくと信じられる企業の株を選び、長期的に腰を据えて資金を投じていきましょう。

- ウェルスパス投資顧問代表 渡邉

- 複数の大手外資系証券会社で日本株式ディーリング業務に計20年以上従事。運用結果がシビアに評価される中で最大1,000億円の運用を任される。特に、成長株の分析及び投資戦略が得意。

現在は、ウェルスパス投資顧問(関東財務局長(金商)第3014号、一般社団法人日本投資顧問業協会所属)の代表 兼 銘柄分析者 兼 投資助言者として会員へアドバイスを行う。

ウェルスパス投資顧問公式サイト

専門家からのコメント

アクティブ運用とパッシブ運用のどっちがいいの?という質問を度々受けることがありますが、運用方法が全く違うものであってどちらも一長一短があり、また運用したいお客様のニーズの違いによってどちらを選ぶべきかも違ってきますので、どちらがいいと一概に決めることはできません。

アクティブ運用(ロングオンリー)はインデックスを上回るパフォーマンスを狙いますが、ボラティリティとコストは少し高め。アクティブ運用(ロングショート)はインデックスの上下に関わらず絶対収益と低いボラティリティを狙いますが、インデックス上昇時にはヘッジの分だけパフォーマンスは見劣りすることが多いです。(インデックス下降時にはインデックスよりはいいパフォーマンスの数字となることが多いです。)。

パッシブ運用は良くも悪くもインデックスのパフォーマンスとほぼ等しいパフォーマンスになりまして、コストも安いです。

運用に何を求めているのか、例えばパフォーマンスの高さなのか、ボラティリティの低さなのか、資本市場(もしくは日本の将来性)に参加できていればそれでいいのか、よく考えて決めましょう。